- Формы перестрахования

- Факультативное

- Облигаторное

- Пропорциональное

- Виды пропорционального перестрахования

- Непропорциональное

- Суть непропорционального перестрахования

- Виды непропорцинального перестрахования

- Другие формы перестрахования

- Оформление перестрахования

- Ответственность по договору перестрахования

- Дальнейшее перестрахование

- Сострахование

- Выводы

Термин «перестрахование» в страховом деле — это передача рисков от одного страховщика другой финансовой организации или перестраховщику. Компании могут защищать интересы друг друга избирательно, включив в договор несколько рисков, или полностью, с покрытием всего финансового портфеля.

Перестрахование – это страховая деятельность по защите интересов одного страховщика другим лицом, именуемым перестраховой организацией.

Простым языком, перестрахование – это когда один страховщик (цессионарий) защищает интересы другого страховщика (цедента). Цессионарий является стороной, ответственной за риски, которая обязуется выплатить компенсацию при наступлении страхового случая. Цедент – это страховая фирма, передающая риски по договору перестрахования.

Синонимом понятия «перестрахование» является «перестраховочная цессия». Этим термином характеризуется процесс передачи рисков между цедентом и цессионарием, то есть, заключение договора перестрахования.

Формы перестрахования

В страховом деле выделяют несколько видов перестрахования в зависимости от количества включенных рисков (методы) и объему их переданной доли (формы).

Факультативное

Факультативное перестрахование представляет собой вид договора, при котором передающая сторона (цедент) предлагает принимающей организации (цессионарию) отдельно взятые риски или доли в отраслях страхования. Перестраховщик может принять или отклонить предложение.

Особенность факультативного перестрахования – свобода выбора для участников сделки. Перестрахователь не обязан передавать все риски, по которым осуществляет финансовую деятельность. Перестраховщик не должен в обязательном порядке принимать условия страховой фирмы: он может отказаться от защиты рисков до заключения договора.

Перестрахование рисков в факультативной форме заключается в виде индивидуального соглашения. До его заключения стороны оговаривают, какие риски будут под защитой перестраховщика, а также обсуждают финансовые вопросы (премия, компенсация, продление, издержки).

Такая сделка не пользуется большой популярностью на рынке из-за сложности расчетов: по каждому виду рисков отдельно требуется решение аналитика или актуария. Это несет дополнительные издержки для принимающей стороны, что влияет на увеличение премии за услугу.

Факультативная форма перестрахования – «дорогой» вид договора, используемый в основном при страховании крупных рисков в отраслях авиа- и машиностроения, защите имущества компаний, страхования ответственности перевозчиков.

Облигаторное

Альтернативой «выборочного» контракта между цедентом и цессионарием в перестраховании является облигаторный вид сделки, который также называют договорным соглашением. Облигаторное перестрахование представляет собой договор, при котором перестраховщик обязан принять все риски, предлагаемые страхователем. При этом передающая сторона не имеет права уклониться от передачи части ответственности, исключив риски из списка.

Это наиболее востребованная форма договора, так как:

- дает возможность страховым организациям не заниматься длительным анализом каждого риска в частном порядке, а спрогнозировать общую картину;

- позволяет перестраховать весь финансовый портфель цедента – за это перестраховая организация получает выгодную комиссию;

- исключает возможность влиять на выбор риска той или иной стороны – это упрощает сделку и уравнивает права ее участников.

В облигаторном перестраховании цессионарий берет обязательства защищать все риски цедента. Но это менее рискованно, чем страховать один или несколько рисков с меньшей комиссией, вероятность наступления которых значительно выше. Для цедента это тоже выгодная сделка: при реализации любого риска он получает компенсацию от перестраховщика.

Пропорциональное

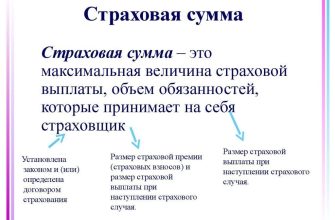

Пропорциональное перестрахование заключается, когда участники сделки определяют свои финансовые права в отношении премии, выплат и ответственности в установленных долях. Их еще называют квотами.

В каких случаях применяют такой вариант сделки:

- Страхователь – начинающий игрок на рынке. Чтобы снизить риск банкротства, фирма передает определенную долю по всем рискам более крупному страховщику.

- Финансовый портфель страховщика в настоящий момент не позволяет покрыть все риски в случае их реализации.

- Некоторые принятые под ответственность риски являются катастрофическими для фирмы.

Виды пропорционального перестрахования

Выделяют долевое пропорциональное перестрахование (квотное) и на базе эксцедента сумм. Особенности долевого соглашения:

- в договоре прописываются квоты, или пропорции, каждого участника сделки;

- на основании этих пропорций рассчитываются полномочия компаний;

- передаче подлежат все риски (облигаторная форма).

Страхование по принципу эксцедента сумм позволяет передавать риски, страховые суммы по которым превышают установленный лимит (приоритет). Его размер устанавливается в процессе заключения соглашения. Так же оговаривается максимальная сумма выплат: она не может превышать размер линии – кратно увеличенного приоритета.

Перестрахования эксцедента сумм применяется чаще, так как прямым страховщикам выгоднее защищать значительные убытки, а не платить премию за передачу ответственности по всем договорам, в том числе с незначительными издержками.

Непропорциональное

Непропорциональная форма перестрахования используется в случаях, когда компании требуется защита от крупных убытков. Это актуальный вид сделки в авиастроении и эксплуатации летательных аппаратов, в том числе космической индустрии, машиностроении, судопроизводстве, крупном бизнесе.

Суть непропорционального перестрахования

- Сумма, взносы и компенсация не зависят от характера договора.

- В соглашении прописывается размер приоритета: планки, ниже которой компенсация не выплачивается.

- Максимальный размер возмещения также ограничен: эта сумма в перестраховании называется «лимитом».

- Выплата производится в случаях, когда размер убытка превышает приоритет. Компенсация находится в границе между размером приоритета и лимитом.

Выплата производится только сверх установленной границы – приоритета. Незначительные убытки цедент возмещает за свой счет. В непропорциональном перестраховании страховщик защищен от катастрофических потерь, так как в документах прописывается максимальный лимит выплат.

Виды непропорцинального перестрахования

Различают перестрахование эксцедента убытка и убыточности.

Что представляет собой первый вариант:

- Выплата производится в виде разницы между размером приоритета и лимитом. Границы устанавливает перестраховщик.

- Принимающая ответственность сторона согласовывает риски и отрасли, которые будет страховать.

- Если ущерб ниже абсолютного размера приоритета, расходы покрывает прямой страховщик.

Второй вид договора, эксцедент убыточности, подразумевает:

- Выплату сверх приоритета, но в пределах лимита убыточности.

- Размер убыточности рассчитывается, как разница между полученной премией и расходами за установленный промежуток времени (например, текущий календарный год).

- В документах прописывается, какая доля убытков покрывается самим страховщиков, а что обязан оплачивать цессионарий. То есть приоритет представляет собой установленный размер убытка. Например, 80% (100 млн. премий против 80 млн. выплат по договорам): все, что свыше этой суммы, покрывает перестраховщик.

- Лимит и приоритет также устанавливает принимающая риски сторона.

Страхование эксцедента убытка используется чаще. Иной вариант соглашения применяется реже из-за сложности финансовых расчетов.

Другие формы перестрахования

В страховом деле не всегда форма перестрахования может устраивать на 100% обе стороны. Поэтому компании могут заключить сделку, используя смешанный тип договора. Иные формы перестрахования представляют собой:

- Факультативно-облигаторный вариант. При такой форме соглашения цедент и цессионарий могут заключить сделку, включив часть рисков, которые предлагает страхователь. Здесь приоритет у передающей стороны: по умолчанию перестраховщик принимает предложенные условия, так как частично сделка носит облигаторный (обязательный) характер. Для перестраховщика есть высокий риск защищать интересы с большой вероятностью наступления страхового случая, при этом размер комиссии вряд ли будет покрывать финансовые амбиции фирмы. Поэтому такой вид сделки считается приоритетным для цедента, но не цессионария.

- Облигаторно-факультативный тип договора предусматривает цессионарию возможность отказаться от обязательств, предлагаемых цедентом. Если компанию не устраивает, какие риски прописаны в условиях, договор заключен не будет. Страхователь при этом не имеет права предъявить претензии страховщику, так как частично сделка основана на принципах факультативного соглашения. Этот вариант – выбор перестраховщиков, которые не могут покрывать весь финансовый портфель цедента, но готовы взять обязательства по отдельным крупным рискам.

Форму соглашения компании согласовывают до момента подписания документов. Нельзя изменить условия, то есть сменить тип сделки, после того, как бумаги подписаны и переданы участникам.

Договор облигаторного перестрахования начинает действовать сразу после подписания, если не предусмотрено иное. При факультативном соглашении подмена риска невозможна, так как аналитический и расчетный процесс занимает длительное время. Альтернатива – оформление смешанного варианта, например, облигаторно-факультативного вида сделки.

Оформление перестрахования

Договор перестрахования заключается только в письменной форме. Он вступает в силу сразу после подписания, если иное не прописано в документе.

Соглашение всегда является срочным. Чаще всего оно заключается сроком на 1 год, но могут быть и более длительные сделки. По истечении указанного периода продление страховой защиты интересов цедента оговаривается индивидуально.

Ответственность по договору перестрахования

Ответственность по сделке прописывается в условиях. Это один из важных аспектов соглашения. Согласно законодательству, ответственность по рискам, принятым в рамках договора, несет цессионарий. Цедент, в случае с облигаторным видом сделки, несет ответственность за включение в список всех, без исключения, рисков, по которым осуществляется страхование.

Дальнейшее перестрахование

Передача ответственности третьему страховщику является законной.

В страховом деле процесс называется ретроцессией. Это распространенное явление в случаях, когда страхуются риски мелких компаний, цессионариями которых являются не самые влиятельные страховщики.

Чтобы оградить себя от возможных катастрофических убытков, цессионарии защищают и свои интересы, но уже у более крупного страховщика. Цепочка ретроцессии может достигать 20 и более участников сделки: до тех пор, пока портфель последней организации не будет защищен на 100%.

Сострахование

Не всегда компании на рынке страховых услуг могут выступать только в роли цедента и цессионария. Случаи, когда сострахование и перестрахование взаимодействуют между собой, встречаются часто.

Суть договора сострахования – одновременная защита одного интереса двумя и более финансовыми организациями. Доля их влияния устанавливается в форме соглашения или может быть не связана договорными рамками. Встречается в автостраховании, защите жизни и здоровья, личном страховании.

Выводы

Перестрахование – это передача интересов от одного страховщика к другому. Что важно знать о перестраховании:

- Различают факультативную и облигаторную форму. В первом случае риски передаются выборочно, а во втором – в 100% объеме.

- Соглашение может заключаться в виде пропорционального или непропорционального распределения долей между сторонами.

- После подписания договора цессионарий несет ответственность по всем принятым рискам. Цедент обязан уведомлять о финансовых изменениях в рамках соглашения.