Возникший страховой убыток – следствие реализации страхового случая. Убыток подлежит возмещению страховщиком в размере, прописанном в договоре страхования, с учетом фактического ущерба.

Понятие страхового убытка

Страховой убыток – это потери страхователя в результате наступления страхового случая, которые подлежат возмещению в натуральной или денежной форме по действующему договору страхования. Убыток возникает, когда реализован один из рисков, который привел к ущербу или причинению вреда (в личном страховании).

Признаки страхового ущерба:

- возникает после наступления страхового случая;

- требует компенсации страховой компанией. Понятие убытка как такового не используется, если после реализации страхового случая клиенту не был причинен ущерб;

- подлежит возмещению только по договорам с актуальным сроком действия. Если страховка закончилась, компания не будет рассматривать заявление выгодоприобретателя о возмещении страховых убытков.

В страховании понятия «убыток» и «ущерб» являются взаимозаменяемыми.

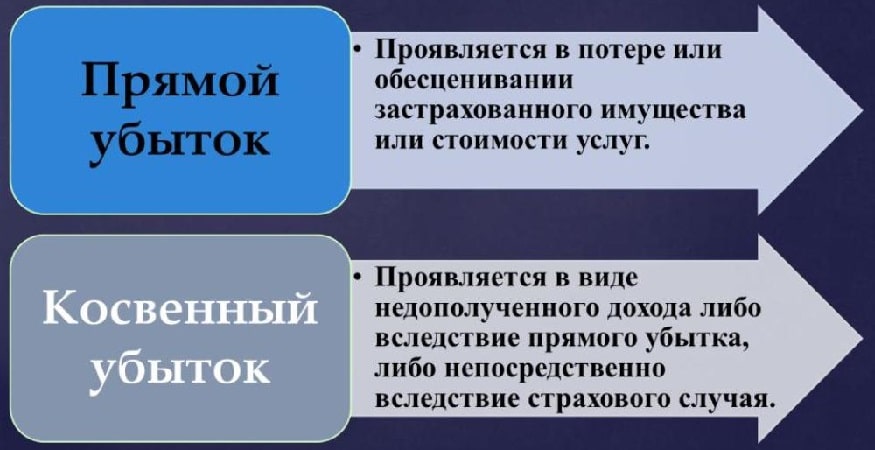

Виды убытков

В страховании выделяют 2 вида убытков: прямой и косвенный. При наступлении страхового случая клиенты могут обратиться только по прямому ущербу или включить в список реализованных рисков косвенные траты.

Прямой

Страхователь несет прямые финансовые издержки, если в результате реализации риска застрахованное имущество было уничтожено или получило повреждения. В список обязательных входят траты на предотвращение страхового случая и его минимизацию, приведение в порядок объекта и сопутствующего имущества.

Прямой ущерб – это реальные траты страхователя на восстановление застрахованной собственности или покупку новой, если имущество не подлежит ремонту.

Косвенный

Прямой убыток возникает, если стоимость застрахованного интереса падает после реализации риска. Когда клиент теряет и перспективы использования объекта, то здесь возникает еще один вид убытка – косвенный.

К косвенным убыткам относится все, что является следствием невозможности использования застрахованного имущества. Это недополучение прибыли, ограничение действий страхователя.

Косвенные убытки могут быть включены в список рисков или представлять собой отдельный вид страховки. В отличие от прямого ущерба, косвенный возникает не сразу, а учитывается в будущем, в числе дополнительных трат. Если дополнительные траты не были включены в список рисков, страховая имеет право отказать в выплате, возместив только сумму фактических затрат на ремонт.

Прямой и косвенный ущерб: примеры

Чтобы лучше понимать, к какому виду убытков относится событие, разберем конкретный пример. Компания А застраховала склады от разрушения в результате стихийных бедствий и природных явлений. В период действия страховки удар молнии вызвал пожар, который уничтожил запасы на складе и частично само помещение.

После реализации страхового случая организация понесла значительные финансовые потери. По расчетам агента страховой компании, стоимость восстановительных работ в помещении составит 15 000 долларов. Страховщик также обязан возместить деньги за уничтоженные запасы зерновых культур, Рыночная цена за зерновые на складе составила 40 000 долларов.

Стоимость ремонта и уничтоженных запасов – это прямой ущерб Компании А. Но у компании А также был договор с хлебокомбинатом, который собирался приобрести зерно по заранее фиксированной цене. При оформлении страховки Компания А включила в список риски возможной потери прибыли. Поэтому страховщик возместит еще 7000 долларов – косвенные потери за сорванную сделку с хлебокомбинатом.

Определение страхового ущерба

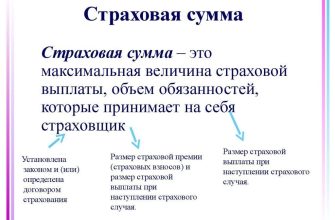

При определении размера страхового ущерба компания использует несколько видов расчетов:

- Оценка первого риска. Самый популярный способ расчета. Сумма выплачивается, исходя из фактических затрат на ремонт или покупку новой собственности. Размер компенсации ограничен условиями договора – суммой страхового покрытия.

- Делением методом пропорций. Метод расчета актуален, когда страхователь оформляет договор на защиту части объекта, например, в страховании имущества. Размер затрат будет определяться пропорционально стоимости доли застрахованного объекта.

- С помощью предельной ответственности страховщика. Когда действует договор на защиту нескольких объектов имущества, при реализации страхового случая страховщик может учитывать предельную. Условие расчета обычно применяется по договорам страхования дорогостоящих объектов, например, гос.корпораций. Выплата, в таком случае, покрывает расходы частично и только в пределах страхового покрытия.

- По размеру восстановительной стоимости. Расчет используется в размере суммы фактически установленного ущерба. Отличием метода от расчета «первого риска» является то, что здесь не учитывается износ. Страховщик платит за восстановление имущества, принимая во внимание стоимость нового объекта на рынке.

При оформлении договора страхователь имеет право уточнить, какой способ расчета используется в компании. Иногда клиенты могут влиять на сумму покрытия, например, используя франшизу. Услуга популярна в автостраховании – по договорам КАСКО.

Особенности страховых убытков в личном страховании

В личном страховании принцип определения ущерба тот же, что и в других отраслях. Но вместо понятия «убыток» страховщики используют терминологию «причиненный вред».

В личном страховании клиенты страхуют не объекты, а субъектов – себя, родных и близких. При определении размера вреда чаще всего используется метод восстановительной стоимости.

Процедура урегулирования убытков

Урегулирование убытков – процесс выполнения обязательств страховщиком перед клиентом, у которого наступил страховой случай. Процедура включает в себя:

- Уведомление страховщика. Сразу после реализации риска клиент должен сообщить компании о случившемся.

- Подачу заявления. Онлайн, в офисе или по почте.

- Рассмотрение ситуации. Агенты страховой компании лично или онлайн выясняют обстоятельства случившегося, чтобы определить возможность выплаты и ее размер.

- Вынесение решения о возможности выплаты. В случае отказа процедура урегулирования на этом этапе заканчивается.

- Выполнение обязательств страховщиком в денежной или натуральной форме.

- Срок урегулирования ситуации зависит от конкретного случая. В среднем рассмотрение вопроса занимает от 7 до 10 дней.

Выводы

Страховой убыток возникает после наступления страхового случая. Страховщик обязан возместить стоимость ремонта или покупку нового объекта, если размер ущерба достигает максимальной суммы. Клиентам следует помнить, что:

- Размер ущерба определяется сотрудником страховой компании или независимыми экспертами (агенты, оценщики).

- Убытки могут быть прямыми, то есть непосредственно влияющими на стоимость и состояние объекта, или косвенными, которые связаны с потерей возможной прибыли и неудобств, вызванных утратой свойств застрахованного имущества.

- В личном страховании вместо понятия «страховой убыток» используют словосочетание «причиненный вред».