Страховой риск – это опасное, определенное заранее событие, при наступлении которого клиент получает финансовую защиту у страховой фирмы. Риск возникает спонтанно и характеризуется участием непреодолимой силы, явления или деяний третьих лиц. Страхование рисков может быть добровольным или обязательным.

Понятие страхового риска

Страховой риск – это вероятностное событие. Оно может привести к негативным последствиям для застрахованного лица, то есть несет в себе определенную опасность для жизни, здоровья, прав или имущества, поэтому клиент добровольно или в обязательном порядке покупает полис, оформляет страховую защиту.

При оформлении страхового полиса клиент заключает договор с компанией, фактически передавая последствия за неблагоприятные обстоятельства, прописанные в условиях, страховщику. Фирма несет ответственность за выплату компенсации, если риск будет реализован.

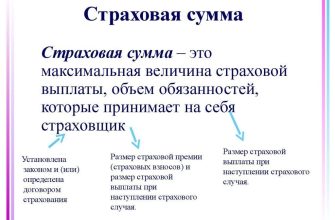

Страховое покрытие при реализации страхового риска выплачивается выгодоприобретателю и минимизирует последствия наступившего события или полностью их компенсирует. Страховая сумма перечисляется в виде денежных средств или натурального возмещения.

Страхование рисков в сфере защиты жизни подразумевает оформление полиса, предполагающего получение компенсации в случае гибели застрахованного лица, травм или утраты его дееспособности, производственных навыков и трудоспособности.

В имущественном страховании риски связаны с повреждением объекта или его полной гибелью.

Особое место в страховом деле занимает защита предпринимательского риска. Она характеризуется получением возмещения при потере прибыли. Важное условие: страхователь всегда выступает в роли лица, в защиту интересов которого заключается соглашение между клиентом и финансовой организацией.

Классификация страховых рисков

Классификация страховых рисков позволяет определить, к какой группе событий относится застрахованный случай. При покупке полиса это позволяет клиентам выбрать случаи, вероятность наступления которых максимальная. Их необходимо страховать в первую очередь.

По принципу обязательности риски в страховом деле бывают 2 видов:

- Добровольные. Клиент сам проявляет инициативу застраховать ответственность. Навязывать добровольную страховку запрещено.

- Обязательные. Это ОСАГО и иные виды защиты, отказаться от которых при определенных обстоятельствах страхователь не имеет права. Осуществление деятельности без покупки полиса может не только повлиять на вероятность наступления события, но и является нарушением законодательства. Страхователь имеет право приобрести дополнительную защиту, например, чтобы увеличить размер компенсации, если покрытие по обязательному договору не удовлетворяет финансовым потребностям.

По характеру наступления страховые риски бывают:

- Природные. Это все явления, возникающие по причине резкого ухудшения погодных условий (ураган, обильные осадки, скачки температуры) или стихийные бедствия (смерч, тайфун).

- Техногенные (пример – катастрофы на энергетических станциях).

- Связанные с человеческой деятельностью. Любые события, произошедшие непосредственно по вине людей, например, противоправные деяния третьих лиц, которые повлекли причинение финансового ущерба объекту или застрахованному лицу.

По отношению к объектам страховой защиты выделяют:

- Индивидуальные. Это страхование одного лица, объекта собственности.

- Коллективные. Например, страхование всех работников по ДМС или собственности юридического лица.

Лицо может быть застраховано по индивидуальному тарифу, например, ОМС, а также оформить защиту в рамках договора коллективного страхования. Для страхователя это означает дополнительные расходы.

Расчет страховых рисков

При расчете стоит учитывать, что:

- Анализ прибыли – прерогатива менеджеров страховых агентств.

- Страховые актуарии занимаются установлением тарифов и просчитывают, при каких условиях страхование будет выгодным для покупателя и продавца услуги.

- Расчет позволяет страхователям выбрать нужный вариант защиты, а компаниям обратить внимание на потребности клиентов.

При оценке в страховании используются следующие методы:

- Индивидуальный. Опытный работник страховой фирмы является аналитиком и актуарием одновременно. Он определяет, насколько велика вероятность наступления неблагоприятного события, которое может привести к реализации страхового случая. Если риск фактически не может быть осуществлен, продажа полиса является формальностью и не несет выгоды. Если риск наступления негативного явления превышает 50%, страховщик, вероятно, понесет убытки при выполнении финансовых обязательств. Поэтому стоимость полиса может вырасти в разы, либо клиенту будет отказано в продаже услуги.

- Средние величины. Анализируется сумма по каждому выбранному параметру, например, частота пожаров в районе. Также учитываются дополнительные факторы: год постройки дома, тип здания, материалы. Метод средних величин выявляет отклонения от нормы, на основании которого производится оценка.

- Процентный. В его основе – процентные надбавки к уже имеющимся значениям. Размеры надбавок формируются в зависимости от имеющихся данных и финансовых показателей, учитываемых страховщиками.

Риск носит вероятностный характер, но нельзя утверждать, что клиент не может спровоцировать его наступление. Спекулятивность, мошенничество со стороны физических и юридических лиц имеет место быть, поэтому компании не занимаются продажей экономически невыгодных полисов.

Страховое покрытие, тарифы и риски

Страховые риски влияют на размер покрытия и стоимость тарифа. Страховки, включающие в себя максимальное количество застрахованных единиц, случаев и с большим покрытием будут стоить дороже, чем защита, направленная на компенсацию по одному случаю.

На размер покрытия влияет количество указанных в полисе рисков и размер премии. Чем выше доход страховщика, тем больше клиент может получить при наступлении страхового случая.

Стоимость тарифа варьируется, исходя из вероятности наступления риска, количества включенных в список событий, размера компенсации и прерогативы страхователя. Если риск минимален, полис будет дешевым, и наоборот.

Выводы

Страховой риск является основой возникновения отношений между покупателем страховки и фирмой, ее реализующей. В его основе лежит принцип вероятности наступления события, также он:

- Влияет на условия договора: премию, тариф и покрытие.

- Не имеет гарантированной реализации. Страховщик или клиент не могут быть уверены в том, что страховой случай из договора действительно произойдет, только если соглашение не является фиктивным.

- Является обязательным условием продажи полиса.