Страховая услуга — это конечный результат финансовых взаимоотношений между клиентом и фирмой.

Страховой рынок предусматривает наличие потребности, согласно которой покупатель полиса стремится защитить интересы (личные или имущественные), а продавец – получить прибыль от продажи полисов. Оформление услуги у страховщика позволяет страхователям обрести уверенность, а фирме – реализовать страховую услугу.

Что такое страховая услуга

Страховая услуга – это экономически обоснованный переход ответственности за реализацию риска от покупателя полиса к страховщику. Услуга возникает из потребности клиента, основанием для которой является наличие риска: потери работы, смерти, получения инвалидности, порчи (гибели) имущества.

Чем обосновано возникновение? Страхователь обращается за удовлетворением потребности к страховщику, который занимается оказанием финансовых услуг. После подписания соглашения и оплаты премии ответственность за восстановление застрахованной собственности или субъекта, компенсацию ущерба несет страховщик.

В общих чертах услугой называется сертификат, договор или иной вид защиты, предлагаемый покупателям страховщиками в целях защиты риска.

Оказание страховой услуги

Услуги страхования оказываются на платной основе. Основой финансовых отношений между страховой фирмой и клиентом выступает премия, она определяет экономический интерес страховщика.

Для страхователя, застрахованного лица и выгодоприобретателя имеет значение защита рисков и возмещение при их реализации – компенсация. Страховщик компенсирует убытки в денежной и натуральной форме, это называется страховым возмещением, или выплатой.

Страховая услуга считается не оказанной, если клиент заплатил премию, но страховщик отказал в продаже договора (его выдаче, не вернул излишне уплаченные средства). Иной случай – сертификат оформлен, но плательщик отказывается вносить деньги. Сторона, которая терпит убытки, может расторгнуть соглашение.

Особенности страховых услуг

Страховая услуга – особый товар финансового рынка, который имеет ряд особенностей:

- Материальное воплощение. Страховка предоставляется платно, как и компенсация, которая может выражаться в натуральной и/или денежной форме.

- Осуществляется на основании договора только в письменной форме. Альтернатива – полис, сертификат, которые являются упрощенными версиями.

- Имеет признаки услуги и специфические черты. Нюансы: договорная форма, вероятность (наступление страхового случая), срочность (оформляется на период с возможностью продления), неосязаемость.

Защита интересов клиента – не просто товар на финансовом рынке. В страховании особенностью заключения соглашения является реальная финансовая выгода для фирмы, которая получает премию за продажу полисов, и вероятностная – для выгодоприобретателя. В случае с клиентом материализация происходит после компенсации вреда при наступлении страхового случая. До выплаты возмещения интерес страхователя – в передаче ответственности страховщику.

Виды страховых услуг

Страховые услуги делятся на 3 группы:

- Защита личных интересов страхователей. Это ОМС, защита жизни и здоровья, накопительное страхование.

- Страхование имущества. Любой договор, направленный на защиту собственности, включая движимое имущество.

- Риск ответственности: представлен в смежных сферах и может входить в любую отрасль страхования. Например, покупая защиту жилья, клиент может включить риск ответственности перед соседями в список опасностей.

Страховые услуги делятся на добровольные и обязательные. Первые оформляются по инициативе клиента, их нельзя приобрести по принуждению. Вторые (типа ОСАГО), обязательны к покупке при определенных обстоятельствах (управление ТС).

Как формируется стоимость

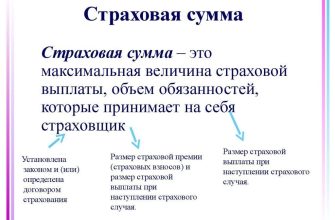

Стоимость услуги выражается в премии. Она формируется на базе тарифов финансовой организации. Тарифом называется ставка премии со страховой суммы.

Формирование стоимости – прерогатива страховой компании, за исключением случаев, когда норматив устанавливается законодательством страны. Пример – полис ОСАГО.

Чтобы продажа полисов приносила прибыль, компания учитывает:

- Географию субъекта. В столице риск ДТП выше, чем в сельском районе, поэтому минимальная стоимость ОСАГО будет выше.

- Риски. Защита имущества только от кражи и приобретение мультиполиса – две страховки, стоимость по которым будет отличаться в разы.

- Характеристику клиента. Постоянным покупателям страховые готовы предлагать скидки. Но привилегии доступны не всем. Например, в автостраховании учитывается надежность водителя: отсутствие аварий по вине застрахованного лица влияет на размер КБК, весомого коэффициента при расчете стоимости страховки. При переходе к новому страховщику клиент теряет накопленные бонусы, но может купить защиту с минимальной платой.

- Конкуренцию рынка. Чтобы продажи увеличивались, тарифы должны быть ниже или на уровне предложений других страховщиков, иначе есть риск потерять часть клиентов, которых привлекают дешевые полисы.

Расчет стоимости услуг – обязанность актуария. Специалист занимается анализом всех признаков и выносит решение о размере оптимального страхового тарифа. В крупных компаниях актуарий входит в состав сотрудников. В других фирмах работает в качестве приглашенного аналитика.

Создание новых страховых услуг

Конкуренция на рынке страховых услуг вынуждает страховщиков ежегодно пересматривать тарифы и создавать новые предложения. При создании нового договора учитывается:

- Регион. Страхование от последствий наводнения (защита имущества) будет успешным в прибрежных городах, а в горной местности станет востребованной страховка с компенсацией риска оползней, селей, лавин.

- Средний доход населения. Фактор «вытекает» из территориальной принадлежности: размер средней заработной платы в области влияет на цены, это называется экономический фактор.

- Наличие спроса на рынке. ОСАГО всегда популярно, в отличие от страховок с одним риском, например, защита от клещей.

- Надежность страховщика. Трудности с финансами будут вынуждать компании оформлять полисы накопительного страхования с выплатой возмещения спустя 5-10 лет. Страховщики с серьезными активами выбирают рынок ОСАГО, с получением мгновенной прибыли за реализацию страховок, но большими рисками.

Что нужно знать при покупке страховой услуги

Перед заключением договора со страховщиком клиенту стоит обратить внимание на:

- Лицензию. Законодательно запрещено заниматься продажей страховок компаниям, не имеющим лицензию. Информация о наличии и актуальности лицензии размещена на сайте страхового регулятора.

- Финансовое положение. Сведения о прибылях и убытках страховой располагаются в открытом доступе на сайте компании.

- Отзывы. На сайтах-опросниках или финансовых порталах есть отзывы клиентов страховых организаций, которые высказывают мнение о фирме, сотрудниках и своих впечатлениях после заключения договора.

- Стоимость. Сравнить условия страхования можно через интернет, используя онлайн-калькулятор.

Особенности. Следует изучить, почему выбранная страховка в компании стоит дороже, чем у конкурентов. Возможно, она включает дополнительные риски, в которых нуждается клиент.

Выводы

Выбор страховой – прерогатива клиентов. Нельзя принудить покупать полис в конкретной фирме. Если страхователя не устраивают тарифы, сервис или репутация компании, он в любой момент может сменить организацию и аннулировать соглашение.

Страховая услуга – это предложение на финансовом рынке. Выводы по теме:

- Оформление договора – строго в письменной форме. Полис, сертификат или пакет документов – популярные виды страховок.

- Услуга в страховании имеет финансовую основу. Для страховщика это мгновенная прибыль за продажу договора, для клиента – возможная компенсация после наступления страхового случая.

- Страховка бывает обязательной и добровольной, но всегда является результатом заключения соглашения между сторонами.